Como Invertir en Bolsa es la pregunta que muchas personas se hacen. Y más cuando han visto las caídas del Mercado por el Coronavirus.

Llega al final donde encontrarás 6 TIPS que te pueden ayudar a mejorar la forma de gestionar ahorros.

Después de las Caídas vienen los Rebotes. Con estos los remordimientos por haber vendido en los Desplomes o no haber comprado a bajos precios.

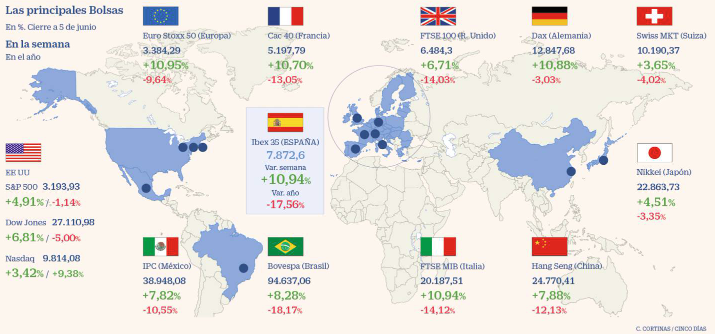

Esta semana de junio los titulares de las Subidas de las bolsas protagonizaban las portadas de la Prensa financiera. El IBEX35 ha realizado su mejor semana de los últimos 12 años.

Aprovechando que aún tenemos reciente la situación vivida en los meses de Febrero – Marzo, quiero repasar acontecimientos para que puedas reflexionar en como te sentías en esos momentos y que fue lo que hiciste:

- Tomar Acciones Favorables para tu Inversión

- Tomar Acciones Desfavorables para tu Inversión

De esta forma, poder actuar mejor en el siguiente Recorte del Mercado. No dudes que vendrá en un futuro. La volatilidad es parte de la Renta Variable.

Finales de Febrero se inician las caídas en Bolsas por el Coronavirus

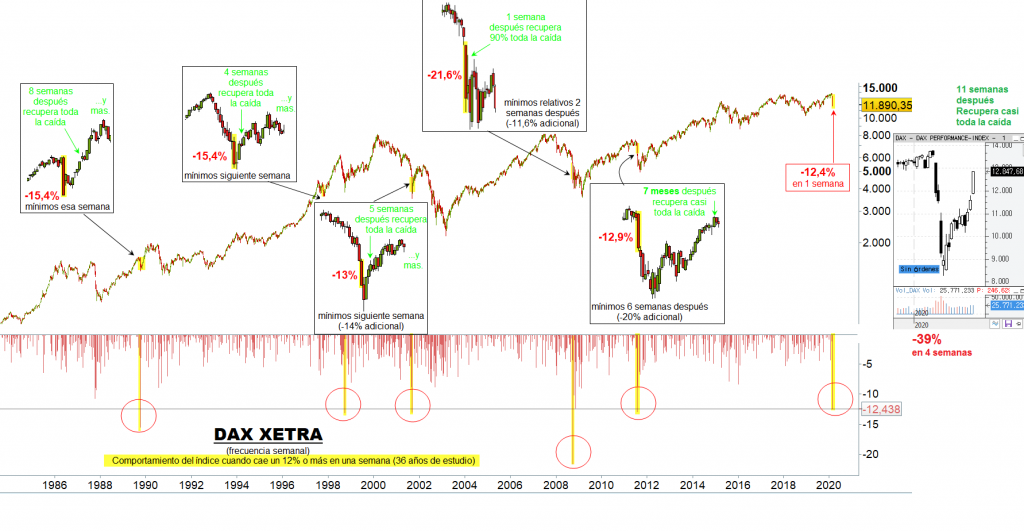

Atrás queda el 24 de febrero donde el Ibex inició la jornada con caídas del 2% en la apertura respecto el día anterior (el primer círculo amarillo de la imagen). Hueco, conocido como GAP Bajista, que indica fuerte presión vendedora pero que no estamos hoy para tratar este concepto.

Todos los mercados se desplomaron con la llegada del Coronavirus a Europa.

Desplomes en las Bolsas Mundiales al iniciar el Confinamiento

Dejándonos la siguiente portada cuando se empezaban a cerrar colegios en España.

Las caídas eran importantes en todos los índices. Y se añadía el miedo a un Virus desconocido. Aún incrementaba más el desconcierto y el pánico en los ahorradores. Muchas personas no se dirigían a su oficina Bancaria por el COVID, incrementando sus dudas al no tener el apoyo de un profesional.

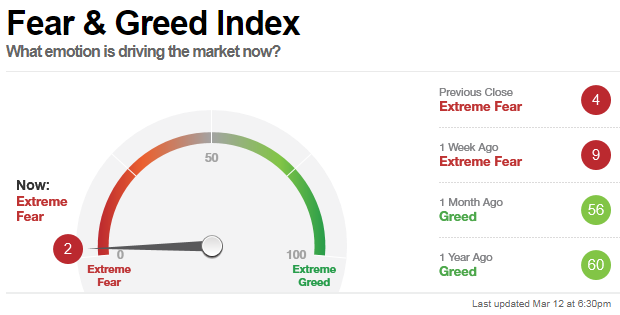

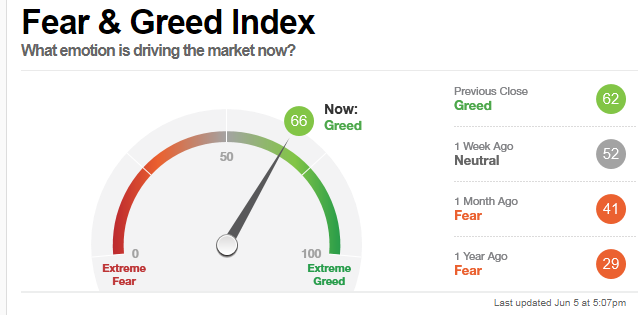

Aquí podemos ver el pánico extremo que tenía el Inversor Particular en la segunda semana de Marzo cuando se publicaban esas Portadas en los Periódicos.

En el gráfico del VIX, que marca la Volatilidad del Mercado, vemos que se alcanzó una Volatilidad nunca vista (Máximo del VIX 85 en el 18 de marzo).

El miedo provoca VENTAS

Terminamos el primer trimestre de 2020 con ventas por pánico. Los fondos sufren salidas de dinero por 5.100 millones en su peor mes desde 2008.

Como comenté en una entrada anterior al blog, Es más importante nuestro Comportamiento que el movimiento del Mercado. Además que en nuestro comportamiento podemos influir y en la actuación del Mercado no. Es por ello que poner el foco en lo que podemos controlar es vital. Gran importancia tener un plan de Ahorro o Inversión que se adapte a nosotros y no al mercado. Si nuestras circunstancias no se han modificado debemos mantener el plan para conseguir nuestros objetivos.

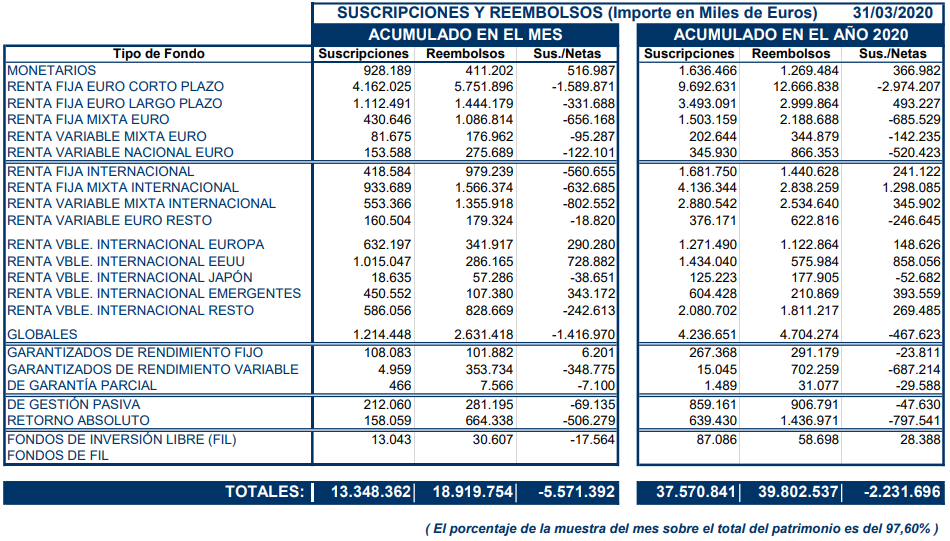

El Ahorrador Español en MARZO 2020

En la tabla anterior podemos ver con las caídas provocadas por el COVID19, como se generalizaron las salidas de dinero de casi todas las categorías de fondos. En el mes de marzo salieron 5.571 millones de euros de Fondos de Inversión según Inverco (Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones).

Con el siguiente gráfico puedes ver como los ahorradores se dejan llevar por las emociones al cambiar su operativa de meses anteriores por la alarma sanitaria del COVID19:

Justamente, la parte racional debería hacernos actuar al revés. Teniendo una buena Estrategia y Diversificación, deberíamos aprovechar momentos de bajadas para ampliar nuestras inversiones o almenos mantenernos con nuestro plan y no dejarnos llevar por la emociones.

Recuperación en la Desescalada

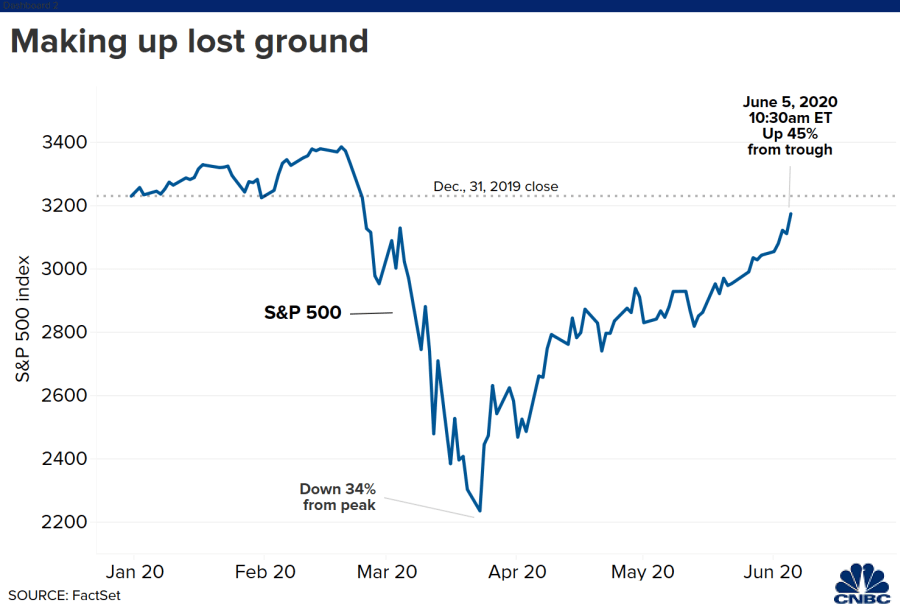

La actividad se ha ido retomando y ha remitido la sobreventa por el pánico. Las Bolsas mundiales han ido recuperando terreno, acercándose a los niveles de finales de 2019. Incluso el Nasdaq, índice tecnológico de USA, está con un +9% en el año 2020.

El SP500, el índice que recoge las 500 empresas más grandes de Estados Unidos, ha subido un 45% desde el mínimo que marcó a principios de abril, tras caer un 34% desde máximos de inicio de año.

Actualmente, el Sentimiento del inversor también ha corregido el pánico de hace 2 meses cuando se sitúo en 2 puntos como viste en la imagen anterior.

Como Invertir en Bolsa – 6 TIPS

1. La Renta Variable es Rentable en el Largo Plazo

La Renta Variable Diversificada Mundialmente es Rentable en el Largo Plazo. El crecimiento del PIB mundial sostenido es provocado por la Actividad Empresarial.

2. No Desinvertir en momentos de Pánico

Si creemos en el punto 1, No debemos Desinvertir en momentos de Desplomes o Pánico en el Mercado. Una cuestión es cuando el dinero invertido se necesita por su situación particular. Pero aveces me he encontrado con clientes que por el miedo que hemos comentado desean salir del mercado. Ver que está en rojo su inversión, sus ahorros fruto de mucho trabajo, las noticias catastróficas como hemos visto,… puede llegar a generar tal ansiedad que prefieren materializar las pérdidas incluso siendo conscientes por su parte racional que puede ser un error.

En estos casos es cuando un Asesor te puede ayudar a volver a la planificación y a la racionalidad, para que tu parte racional gane a la emocional. Repasando los planes trazados y desde su punto de vista más frío y profesional apelar a la Razón.

Otro ejemplo del Pánico Extremo fue el día del Brexit, 24 de junio de 2016:

En estos momentos históricos con tanta volatilidad es muy importante mantener la racionalidad. Hay que tener presente que las Mayores caídas del Mercado suelen conllevar las Mayores subidas del Mercado.

3. Diversificar los Ahorros

El dicho de no poner todos los huevos en la misma cesta toma relevancia también en la Inversión de Ahorros. No me quiero extender más en este punto, para no hacer este artículo muy largo, pero sobretodo hay que Diversificar Geográficamente y Horizonte Temporal.

4. Estrategia de Entrada – No Entrar al Mercado de Una Sola Vez

Si hemos comentado que no podemos controlar lo que hace el mercado ni tenemos la lámpara mágica para conocer el futuro. En lo único que podemos incidir es en entrar poco a poco al mercado para reducir el Riesgo Momentum. Hay distintas Estrategias para mejorar los precios de Entrada al Mercado.

5. Mantener el Rumbo

A pesar del ruido mediático o la fluctuación del Mercado, si tenemos un plan definido y nuestras circunstancias personales no han cambiado debemos mantenernos con la ejecución. Ya que ese Plan, lo realizamos con serenidad y con un Propósito claro a cumplir.

6. Aprovechar las caídas

Al tener claro el punto 1. Los momentos de pánicos y caídas del mercado son la mejor situación para entrar con bajos precios. Entrando en el mercado con parte de los ahorros que sabemos no necesitaremos y nos podremos adecuar al Horizonte Temporal de la Inversión.

Tener Estrategias de Entrada en marcha, como hemos mencionado en el punto 4, hará que sin necesidad de pensar estemos aprovechando las caídas con nuestro plan. De esta forma nuestras emociones no nos paralizarán a tomar las decisiones acertadas para beneficiarnos de los precios bajos.

Espero que te haya parecido útil el repaso de los últimos acontecimientos y los aprendizajes que podemos sacar para mejorar de ahora en adelante.

[ssba-buttons]

Si quieres hacerme alguna pregunta: