Se puede perder dinero a corto plazo, pero necesitas del largo plazo para ganar dinero.

Nunca inviertas en una idea que no puedas ilustrar con un lápiz.

Peter Lynch

Si habías leído o escuchado estas frases, conocerás a uno de los mejores gestores de fondos de la historia.

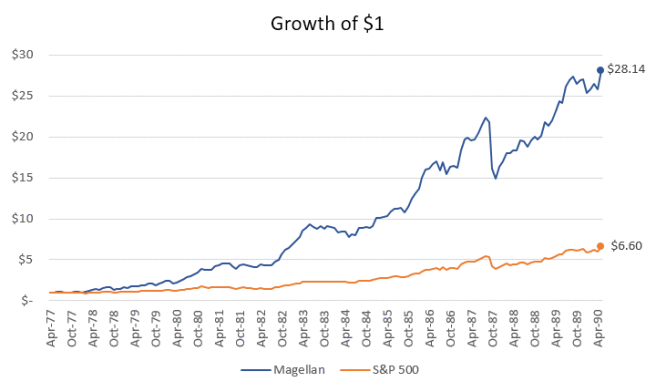

Para los que no lo conocen, Peter Lynch es un empresario e inversor de Estados Unidos. Saltó a la fama siendo gestor del Fondo Magellan en Fidelity Investments. Consiguió una rentabilidad anual media del 29,20% entre 1977 y 1990, muy por encima del SP500. Llegó a gestionar 14.000 millones de dólares y se convirtió en el Fondo más grande y de los más rentables del mundo.

Tras este track record se retiró, a gestionar su propio dinero y a estar más tiempo con los suyos a la edad de 46 años.

A pesar de que el Magellan devolvió alrededor del 29% anual el inversor promedio perdió dinero, según Fidelity Investments.

Ahora, lo primero que pensarás es: ¿Es esto posible? ¿Como puedes perder dinero con un fondo que tiene un rendimiento promedio del 29%?

La respuesta es por nuestro propio comportamiento. El ahorrador particular se fija en un fondo cuando lo hace bien. Cuando acaba de tener muy buen rendimiento. Aún se acentúa más este fenómeno en los fondos muy populares como el caso de Magellan. Y cuando un fondo se comporta por debajo de su referencia o da resultados negativos se realizan retiradas.

El Ahorrador Español

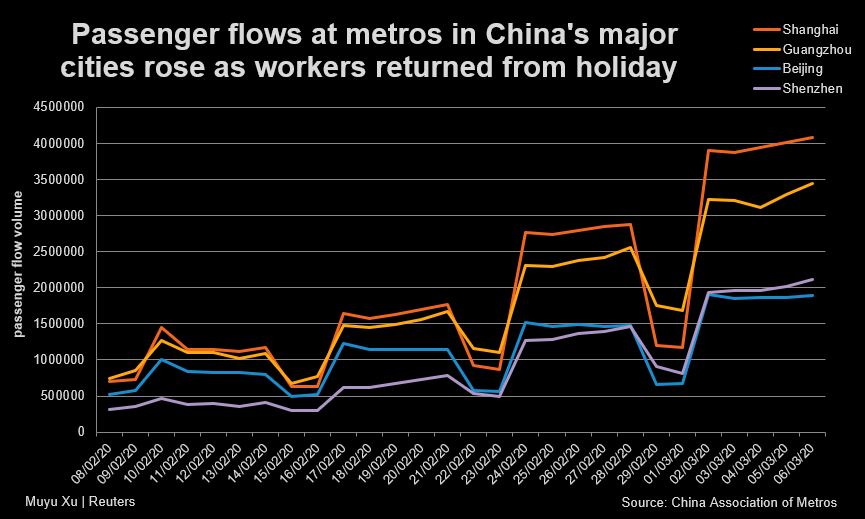

En la tabla anterior podemos ver con las caídas provocadas por el COVID19 en el mes de marzo, como se generalizaron las salidas de dinero de casi todas las categorías de fondos. El mes de marzo salieron 5.571 millones de euros de Fondos de Inversión según Inverco (Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones).

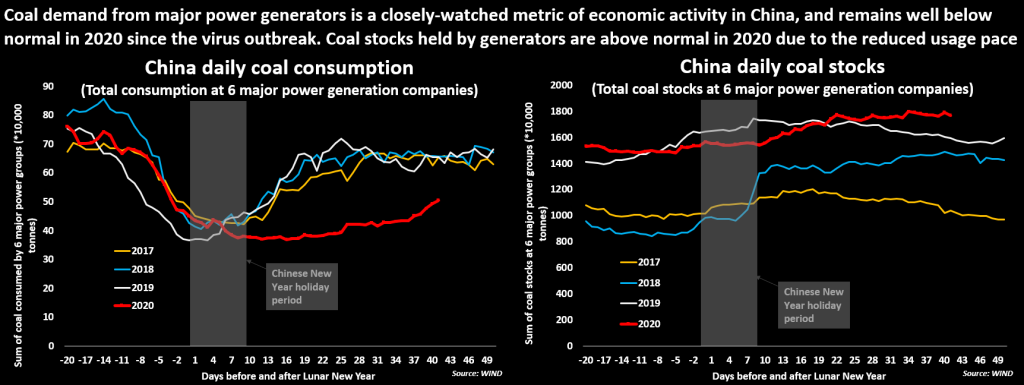

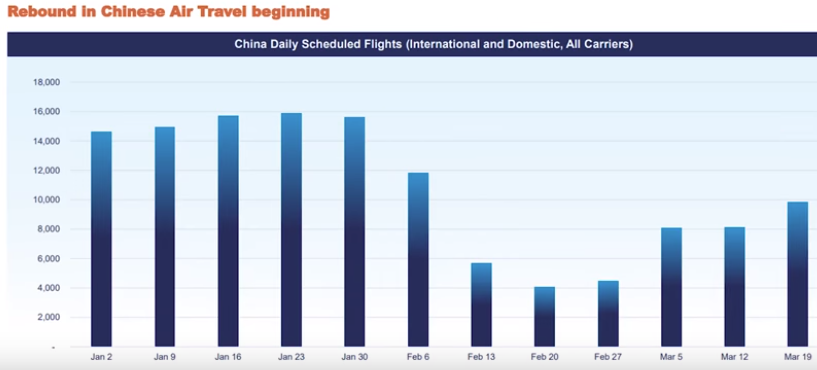

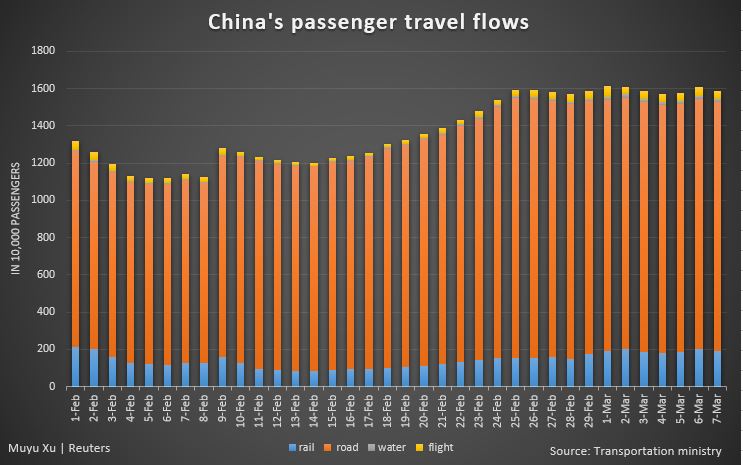

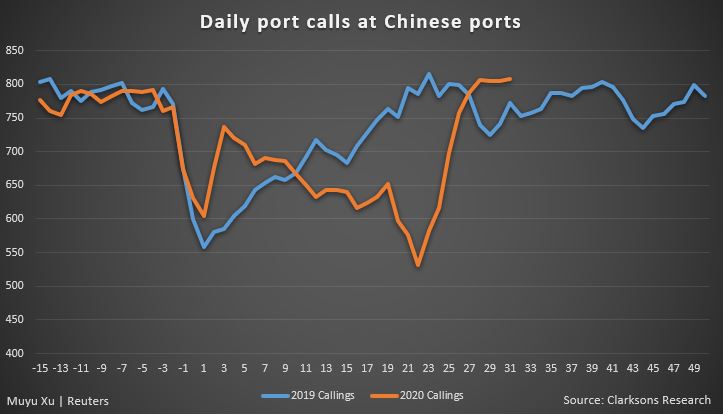

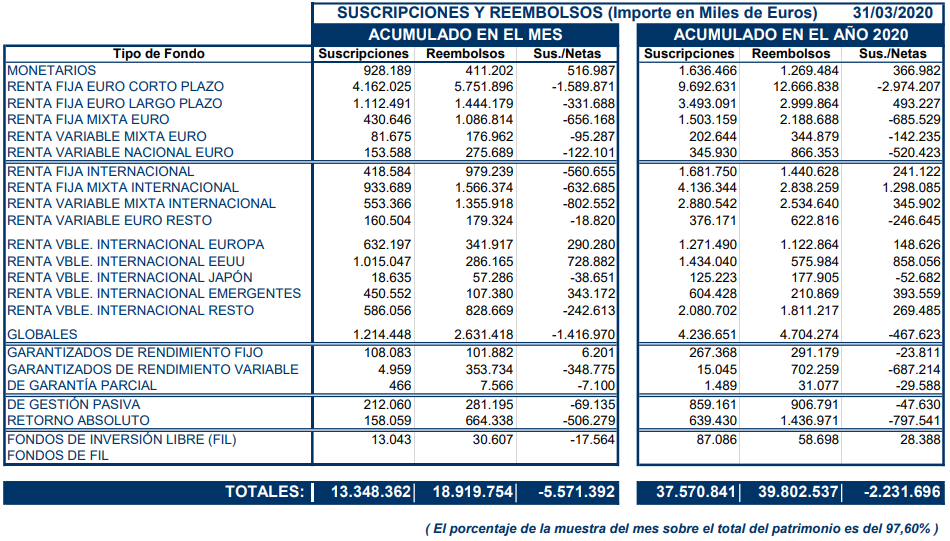

Con el siguiente gráfico puedes ver como los ahorradores se dejan llevar por las emociones al cambiar su operativa de meses anteriores por la alarma sanitaria del COVID19:

Justamente, la parte racional debería hacernos actuar al revés. Teniendo una buena Estrategia y Diversificación, deberíamos aprovechar momentos de bajadas para ampliar nuestras inversiones o almenos mantenernos con nuestro plan y no dejarnos llevar por la emociones.

Un ejemplo muy simple, podría ser el sector inmobiliario. Cuando hay crisis y los precios bajan, los que tienen liquidez ven bien comprar una vivienda en buenos precios. Otra cuestión es no tener la liquidez en ese momento. Ahí lo único que podemos hacer es mantener nuestra inversión.

¿Qué podemos hacer?

Para tener una Estrategia, una Diversificación y una Ejecución de forma racional, es muy importante tener el acompañamiento de un profesional. Desde su visión externa y experiencia será más fácil mantener lejos los impulsos emocionales. Ya sean de euforia cuando las cosas van bien («pongamos más dinero que esto va genial»), como de pesimismo («hay que venderlo todo que se termina el mundo»). Perdona, las frases entrecomilladas es haciendo un poco de ejemplo para que te lo puedas imaginar y seguro te viene a la mente alguien cercano en esa situación o, incluso , a ti mismo en alguna ocasión.

El estadounidense Richard H. Thaler fue premiado con el Nobel de Economía 2017, por «su contribución a la economía conductual». En sus estudios menciona: «La teoría del empujón» se basa en una premisa tan simple como que, entre dos opciones, las personas escogen a menudo la que es más fácil sobre la que es más adecuada.

Aquí te dejo un ejemplo:

Si se nos da un formulario para elegir un plan de pensiones, tiende a quedarse en el último lugar de nuestra lista de cosas por hacer

Pero si estamos en un sistema de inscripción automática. Como nos curre ahora en Reino Unido. Nos ayuda a hacer lo que siempre supimos que debemos hacer: destinar dinero a nuestras pensiones.

Puedes leer un resumen sobre La Teoría del Empujón que le permitió ganar a Richard H. Thaler el Nobel de Economía.

¿Ya tienes el Fondo Perfecto?

Tras lo comentado la pregunta pierde importancia. Es más relevante dominar nuestros Comportamientos en la Inversión. Incluso una buena Estrategia nos puede mejorar el Rendimiento del Fondo.

Si quieres hacerme alguna pregunta: